Estar o no estar en un mercado alcista

Source: NS Partners, Bloomberg

Tras unos resultados negativos en 2022, los mercados bursátiles mundiales están subiendo a buen ritmo desde principios de año. La única excepción es China, donde la recuperación macroeconómica sigue decepcionando a los inversores. Pero si consideramos los mercados desarrollados, el índice S&P 500 ha subido un +8,9% YTD a finales de mayo, el índice MSCI Europe un +6,6% y el índice Topix un +12,6%.

A pesar de las incertidumbres en el frente macroeconómico (ralentización económica, Alemania en recesión técnica, disminución de la inflación pero aún en niveles elevados, tensiones geopolíticas), la volatilidad del mercado se ha debilitado significativamente (el índice VIX y las marcas recientes del VStoxx se acercan a 15, cuando durante los últimos meses estuvieron respectivamente por encima de 20 y 25 la mayor parte del tiempo). La situación no es tan grave como se pensaba inicialmente, en particular si nos fijamos en los beneficios empresariales, pero sigue siendo realmente sorprendente ver al índice S&P 500 completamente inmune a la quiebra de grandes bancos estadounidenses en marzo, cuando al mismo tiempo el rendimiento de la deuda pública estadounidense a 2 años bajó del 5,2% al 3,9% en 2 días, ¡una amplitud no vista desde octubre de 1987!

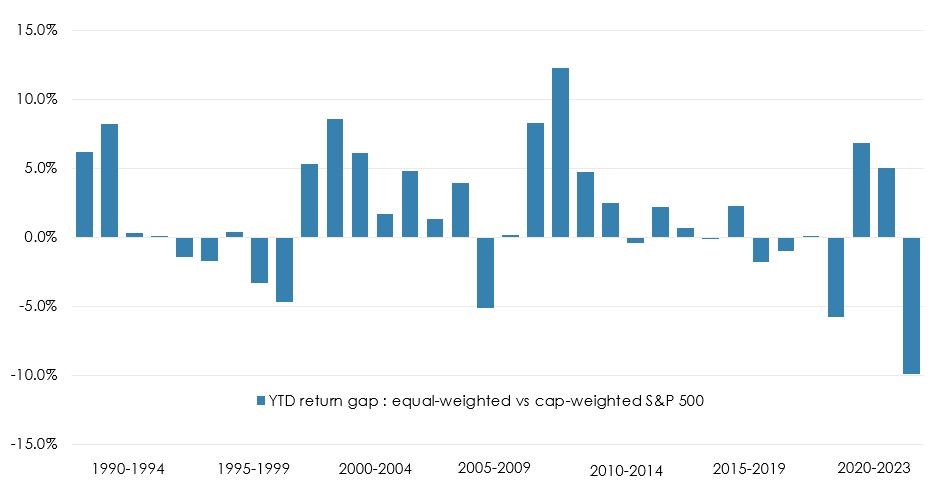

De hecho, están ocurriendo muchas cosas en segundo plano, este año, el mercado en general se ha visto impulsado únicamente por unos pocos valores tecnológicos estadounidenses de gran capitalización relacionados con la inteligencia artificial. El gráfico muestra el diferencial de rentabilidad interanual entre el S&P 500 de ponderación igual y el S&P 500 de ponderación por capitalización bursátil. La diferencia nunca había sido tan amplia desde 1990.

¿Cómo se comportan los gestores activos en este entorno de mercado? Sin sorpresa, asistimos a una dispersión muy elevada entre gestores, en función de su posicionamiento sectorial, preferencia por las pequeñas o grandes capitalizaciones, orientación al crecimiento o al valor, concentración y, por último, selección de valores. Lo que es tranquilizador es el hecho de que nuestra selección de gestores de selección de valores, en los que tenemos una gran convicción y que sufrieron el año pasado, han vuelto con fuerza: Blackrock Global Unconstrained sube +20,5% YTD & -25,5% en 2022, Cantillon +10,7% & -23,4% en 2022, y AKO +16,8% & -18,5% en 2022. Ya se ha recuperado una parte importante de las pérdidas de 2022, mientras que el índice MSCI World ha subido un 7,6% hasta la fecha tras perder un 19,5% en 2022, lo que representa sólo un 39%.

En cuanto a los gestores de renta variable long/short, vuelven a estar en territorio positivo en términos de generación de alfa. En Asia y China, la mayoría de ellos han sido capaces de protegerse eficazmente de las caídas y nuestro enfoque de diversificación ha ayudado. En mercados desarrollados, a medida que el ciclo de subidas de tipos de los bancos centrales parece acercarse a su fin en EE.UU. y muestra una trayectoria más visible en Europa, los fundamentales vuelven a ser determinantes. Nuestro mandato europeo long/short ha subido un 9% hasta la fecha, lo que constituye un buen resultado si se tiene en cuenta que los gestores están bien diversificados en términos de sectores y son bastante prudentes en cuanto a la exposición al mercado.

Tener carteras de renta variable gestionadas por el riesgo en este contexto tiene sentido.

Los resultados pasados no implican resultados futuros. Las opiniones, estrategias e instrumentos financieros que se describen en el presente documento pueden no ser convenientes para todos los inversores. Las opiniones expresadas son sólo las del momento en la(s) fecha(s) que aparece(n) en este material. Las referencias a índices de mercado o compuestos, índices de referencia u otras medidas de resultados relativos de los mercados durante un período específico sólo se proveen a título informativo. NS Partners no garantiza ni es responsable de la exactitud o la integridad de las informaciones (datos financieros de mercado, precios de bolsa, resultados de investigación u otros instrumentos financieros) que se mencionan en este documento. El presente documento no constituye una oferta ni solicitud a ninguna persona ni jurisdicción donde tal oferta o solicitud no esté autorizada ni a ninguna persona a quien sería ilegal hacer dicha oferta o solicitud. Toda referencia en este documento a instrumentos específicos o a emisores sólo tiene una finalidad ilustrativa y no debe ser interpretada como una recomendación para la compra o venta de dicho instrumento. Las referencias en este documento a fondos de inversión se aplican a fondos que no han sido registrados por la Finma y que por lo tanto no pueden ser distribuidos en o desde suiza excepto a ciertas categorías de inversores. Algunas de las empresas del grupo NS Partners o sus clientes pueden tener posiciones en los instrumentos financieros de alguno de los emisores mencionados en este documento, o ser asesor de uno de ellos. Hay información adicional disponible a solicitud.

© Grupo NS Partners