Graphique du mois – La transition énergétique du point de vue des hedge funds

La transition énergétique du point de vue des hedge funds

Source: NS Partners

Dans le cadre de notre recherche de vecteurs d’alpha, les analyses de ces derniers mois nous ont permis d’identifier la transition énergétique comme un thème incontournable.

La tendance généralisée autour de ce thème engendre une dynamique d’investissement considérable en se basant sur des mesures et des objectifs qui sont, pour certains, déjà obsolètes. En d’autres termes, beaucoup se précipitent… mais pour de mauvaises raisons.

C’est de ce premier constat émerge l’opportunité. L’enthousiasme débridé est à la fois source de création et de destruction de valeur. C’est sur la base de ce déséquilibre, nous pouvons générer un alpha stable et régulier.

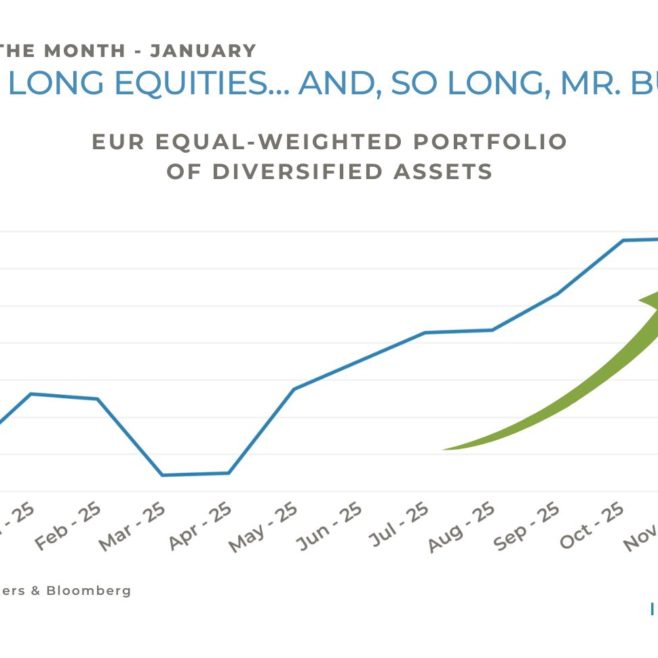

L’univers d’investissement de ce thème s’étend sans surprise des matières premières aux biens de consommation (VE, stockage, transport, batteries, matériaux, etc.). Ceci nous offre un large spectre d’investissement d’environ 5 sous-thèmes verticaux que nous pouvons diversifier à travers une sélection de gérants que nous avons compilés sur une matrice destinée à assurer une granularité optimale, articulée autour du style de trading, des biais sous-sectoriels et des segments de capitalisation boursière. (voir le graphique du profil risque-rendement)

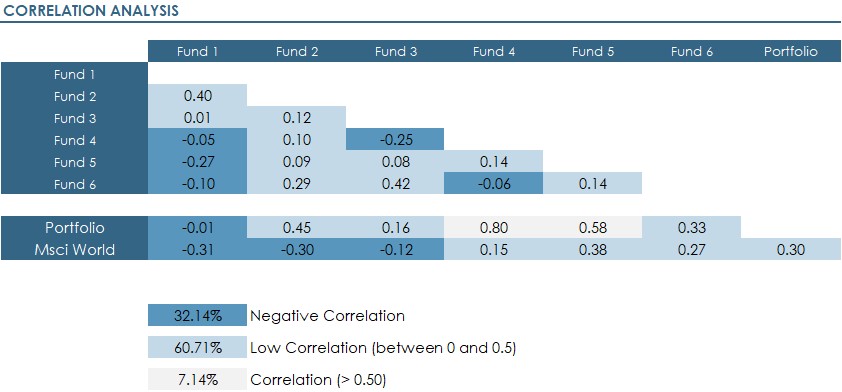

De plus, en raison de la relative exubérance qui règne dans cet univers, la capacité à générer des profits de trading est accessible avec un effet de levier moindre (entre 130 et 180) et une directionnalité moindre (neutre à +30 net), offrant un profil de risque favorable. Par ailleurs, l’un des vecteurs dominants de cette stratégie d’investissement réside dans la dynamique d’innovation, qui s’oppose à l’obsolescence irrémédiable de certains acteurs, voire de certains secteurs. Les stratégies long-short y trouvent un terrain fertile pour la génération d’alpha, et une faible corrélation avec les marchés traditionnels. (voir le tableau des corrélations de nos gestionnaires sélectionnés)

L’univers d’investissement que nous avons sélectionné à ce jour est composé de six gestionnaires figurant sur notre “liste de priorités”, dont deux peuvent déjà constituer une position de transition énergétique au sein d’un portefeuille client, en vue de représenter environ 10-15% du portefeuille au départ, ou jusqu’à 40% si l’allocation se fait entre les six gestionnaires.

En conclusion de ce tour d’horizon, il est important de garder à l’esprit que cette opportunité est présente pour une période d’environ 3 à 4 ans avant que les gouvernements ne sortent de leur laxisme voire de déni. Alors, les enjeux seront incontournables et les stratégies s’imposeront d’elles-mêmes. A l’approche de cette phase, il sera judicieux de mesurer les risques liés à la régulation forcée de certains secteurs, parmi d’autres défis.

Les performances passées ne garantissent pas les résultats futurs. Les opinions, stratégies et instruments financiers décrits dans le présent document peuvent ne pas convenir à tous les investisseurs. Les opinions énoncées sont celles valables à la date de publication de ce document. Toute référence aux indices de marches ou composites, indices de référence, ou autres mesures de performance relative des marches a une certaine période sont indiquées à titre d’information. NS Partners ne donne aucune garantie et n’est aucunement responsable de l’exactitude et de l’exhaustivité de l’ensemble des informations (données financières de marche, cours de bourse, avis de recherche ou description de tout autre instrument financier) contenus dans ce document. Le présent document n’est pas destiné aux personnes ou entités qui seraient citoyennes ou résidentes d’un lieu, état, pays ou juridiction dans lesquels sa distribution, sa publication, sa mise à disposition ou son utilisation seraient contraires aux lois ou règlements en vigueur. Les informations et données fournies dans le présent document sont communiquées à titre indicatif uniquement et ne constituent ni une offre, ni une incitation à acheter, vendre ou souscrire a des titres ou tout autre instrument financier. Il est fait référence dans ce document a des fonds d’investissement qui n’ont pas été enregistrés auprès de la Finma et ne peuvent donc pas être distribues en ou depuis la suisse sauf à certaines catégories d’investisseurs éligibles. Certaines des sociétés du groupe NS Partners ou ses clients peuvent être détenteurs d’une position dans les instruments financiers de l’un des émetteurs mentionnes dans ce document, ou agir en tant que consultant pour l’un d’eux. Des informations supplémentaires sont disponibles sur demande.

© Groupe NS Partners